Корректирующая декларация 3-НДФЛ подается при необходимости исправления ошибок в ранее поданной налоговой отчетности. Рассмотрим правила заполнения уточненной декларации.

Содержание

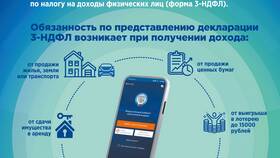

Когда нужно подавать корректирующую декларацию

| Ситуация | Необходимость корректировки |

| Обнаружена ошибка в расчетах | Обязательно |

| Не указан доход | Обязательно |

| Изменение суммы вычета | По желанию налогоплательщика |

Отличия корректирующей декларации

- На титульном листе проставляется номер корректировки (1, 2 и т.д.)

- Указывается дата первоначальной подачи

- Заполняются только те разделы, которые требуют исправления

- Прилагаются пояснения о причинах корректировки

Пошаговая инструкция заполнения

Подготовка документов

- Копия первоначальной декларации

- Документы, подтверждающие необходимость изменений

- Правильные расчеты с обоснованием

- Пояснительная записка (при существенных изменениях)

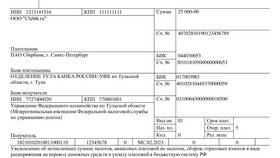

Заполнение титульного листа

| Поле | Как заполнять |

| Номер корректировки | 1 - для первой корректировки, 2 - для второй и т.д. |

| Дата первоначальной подачи | Указывается точно как в первоначальной декларации |

Внесение изменений в разделы

- Полностью перезаполните разделы с ошибками

- Не измененные разделы можно не заполнять

- Укажите правильные суммы с пояснениями

Особенности заполнения при разных ошибках

Исправление дохода

- В разделе 2 укажите верные суммы доходов

- В приложении 1 внесите исправленные данные

- Пересчитайте налог в разделе 1

Исправление вычетов

- В соответствующих приложениях укажите новые суммы

- Скорректируйте расчет налога

- Приложите недостающие документы

Способы подачи корректирующей декларации

| Способ подачи | Особенности |

| Лично в ИФНС | Рекомендуется при существенных изменениях |

| Через личный кабинет | Удобно для незначительных исправлений |

| Почтой | С обязательной описью вложения |

Сроки подачи корректировки

- До окончания камеральной проверки первоначальной декларации

- В течение 3 лет после окончания налогового периода

- При увеличении налога - до момента его уплаты

Последствия подачи корректирующей декларации

- При уменьшении налога - возможен возврат излишне уплаченного

- При увеличении налога - необходимо доплатить разницу

- При своевременной подаче - избежание штрафов

Правильно оформленная корректирующая декларация 3-НДФЛ позволяет исправить ошибки без негативных налоговых последствий.